|

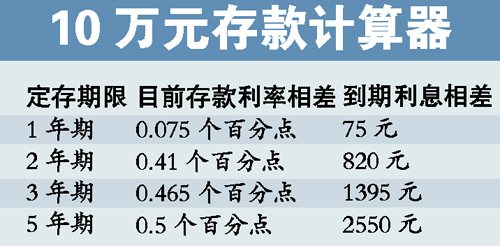

10万元五年期定期存款存不同银行 利息收入相差2550元

昨日起央行降息,此次降息,非同一般。首先,降息的同时,央行将存款利率浮动区间的上限扩大基准利率的1.1倍,意味着存款利率向市场化迈出了重要的一步;其次,对于存款利率而言,名为降息,但实际上却在银行的揽储大战中演变成一场加息行动。

政策一推出,银行措手不及,陷入一片混乱中,昨日,市场上的存款利率,也一改过去的一刀切,呈现出千差万别的纷繁景象。小型银行为了揽储,率先让利,存款执行1.1倍的上限利率,而大行银行则有所保留,在留存款和保利差之间权衡着,存款利率上浮幅度不足8%。对于广大储户而言,存款也需货比三家了。

对于银行而言,存款利率的市场化,带来了巨大的挑战。过去银行业的高利润,是建立在存款利率一刀切和高利差基础上的,如今这一块基石正在发生动摇。这也是昨日银行股大跌拖累大盘走低的原因所在。

不过,债券市场却受降息提振,大幅反弹,而持有大量固定收益投资品种的保险公司,也从中获益。

五大行一年期以上存款利率未上浮

部分城商行存款利率上浮

昨日广东华兴银行、广东南粤银行、广州银行为代表的城商行最先作出反应,纷纷表态“自6月8日起人民币存款利率按中国人民银行公布的存款基准利率的1.1倍执行”。

工商银行等五大国有银行均把一年期存款利率在最新基准利率3.25%的基础上上浮7.69%至3.5%的水平。同时一年期以上存款利率则执行新的基准利率。

广东一家国有银行个人金融部门负责人对记者表示, 目前银行针对最新的央行利率正在研讨对策。“银行方面可能将根据市场情况不断调整存贷款利率。因此目前先把存款利率提高,下一步可能对个人按揭贷款进一步下浮。”

部分股份制银行则选择了各档次利率“区别对待”。以广发银行为例,该行昨日宣布,除2年、3年、5年期定期存款按央行基准利率执行外,其余各种类、期限档次存款均按央行基准利率1.1倍执行。

兴业银行的内部人士也透露,该银行内部已明确将一年期内各档次的存款利率上浮10%,“现在还在走内部审批流程,很快就能出炉”。

一位不愿具名的股份制银行高管指出,股份制与城商行之间的存款利率预计不会相差太多,他相信“大家都会尽量往存款利率的上限去靠,谁也不想因此失去存款和客户”。

房贷利率:暂时未见优惠

与存款利率上浮快速落地形成鲜明反差的是,目前在贷款利率上,各家银行的态度仍然相当谨慎。

记者走访发现, 农业银行等部分国有银行则继续执行对首次按揭贷款置业者的优惠,最高的优惠幅度达15%。一位银行房贷部门经理对记者表示,目前部分银行已加大了对房地产按揭贷款的优惠幅度,“不排除7折按揭利率优惠再次出现。”该业务经理表示。

但满堂红广州营销总监表示,房贷利率下限为基准利率0.7倍的口径没有改变,整体房贷利率有下行压力,但短期内仍难再有7折房贷利率出台。

诚赛按揭总经理卢志光也称,目前还没有接到任何银行关于房贷利率可以有新优惠的通知。

三年定期存款够84天后

再转存不划算

由于未来可能出现不同银行存款利率不一的情况,而最高的存款利率则会高于降息前,以10万元一年期存款为例, 按照最高优惠率存款与最新基准利率计算相差325元。市民存款理财时,可“货比三家”,选择最优惠存款利率银行。

记者昨日在银行网点采访时则了解到,目前普遍客户对银行存款利率的变化仍在了解过程中,“直到目前,广州的营业网点在经营中并未发现储户对新政有明显的反响”,一家上调了存款利率的城商行透露。

不过在该行的一家网点,客户陈先生在得知存款利率“各行有不同”后表示,如果差别明显,“我会将大银行的存款搬到小银行的账户上,还是再等几天看银行具体的落实情况如何吧”,陈先生说。

对于在银行有定期存款的市民而言,是否该转存以享受较高利率呢?

业内人士表示,这要视定期存款的期限和已存天数而定,具体计算公式如下:(新定存利率-原定存利率)÷原活期利率×360天=转存时限。

一年以下定存不急转存

以一年期定期存款为例,存款利率按最高浮动上限10%计算,转存时限=(3.575%-3.5%)÷0.5%×360=54天,也就是说,如果一年期存款已经存了54天,将钱取出再转存,就不划算了。不过对于已存期限尚未超过54天的市民而言,将钱取出再转存,则要划算些。

记者注意到,降息后,即使按照存款利率上浮10%计算,一年期之前的存款利率变化并不是很明显。如果是10万元的一年定存,收益仅多了75元。理财专家建议,一年期以下的定存转存可以不着急。

一年期以上存款

有的升息有的降息

对于1年期存款,目前大部分银行都采取上浮利率,目前利率最高者为3.575%,利率最低者仍为3.5%,两者相差仅为0.075个百分点。10万元存款存在不同银行,利息收入相差75元。

不过对于一年期以上的存款,此次央行降息后,有的银行的实际存款利率较此前降息,有的银行则实际上加了息,不同银行之间的利差拉大。市民在存钱时,一定要“货比三家”。

例如,同一笔10万元5年期存款,存在不同银行,目前执行基准利率的银行利率仅为5.1%,执行上浮10%利率的银行利率最高,为5.61%,两者相差0.5个百分点。如果市民存款10万元,存在利率最低的银行,5年后利息收入共计为25500元,如果存在执行上浮10%利率的银行,则5年后利息收入为28050元,两者相差2550元。

|

银行存款利率打响“价格战” 房贷利率暂未见优惠

2012-06-09 | 大洋网-广州日报